La conjonction d’un plan de relance calibré à 100 Md€ et d’une importante hausse de l’épargne des ménages à plus de 80 Md€ depuis février 2020 donne lieu à de nombreuses d’interprétations sur le thème du financement de la relance – avec des souhaits d’orienter cette épargne inattendue vers la consommation ou le financement de l’Etat. La mobilisation vers l’investissement est aussi à considérer.

Commentaires

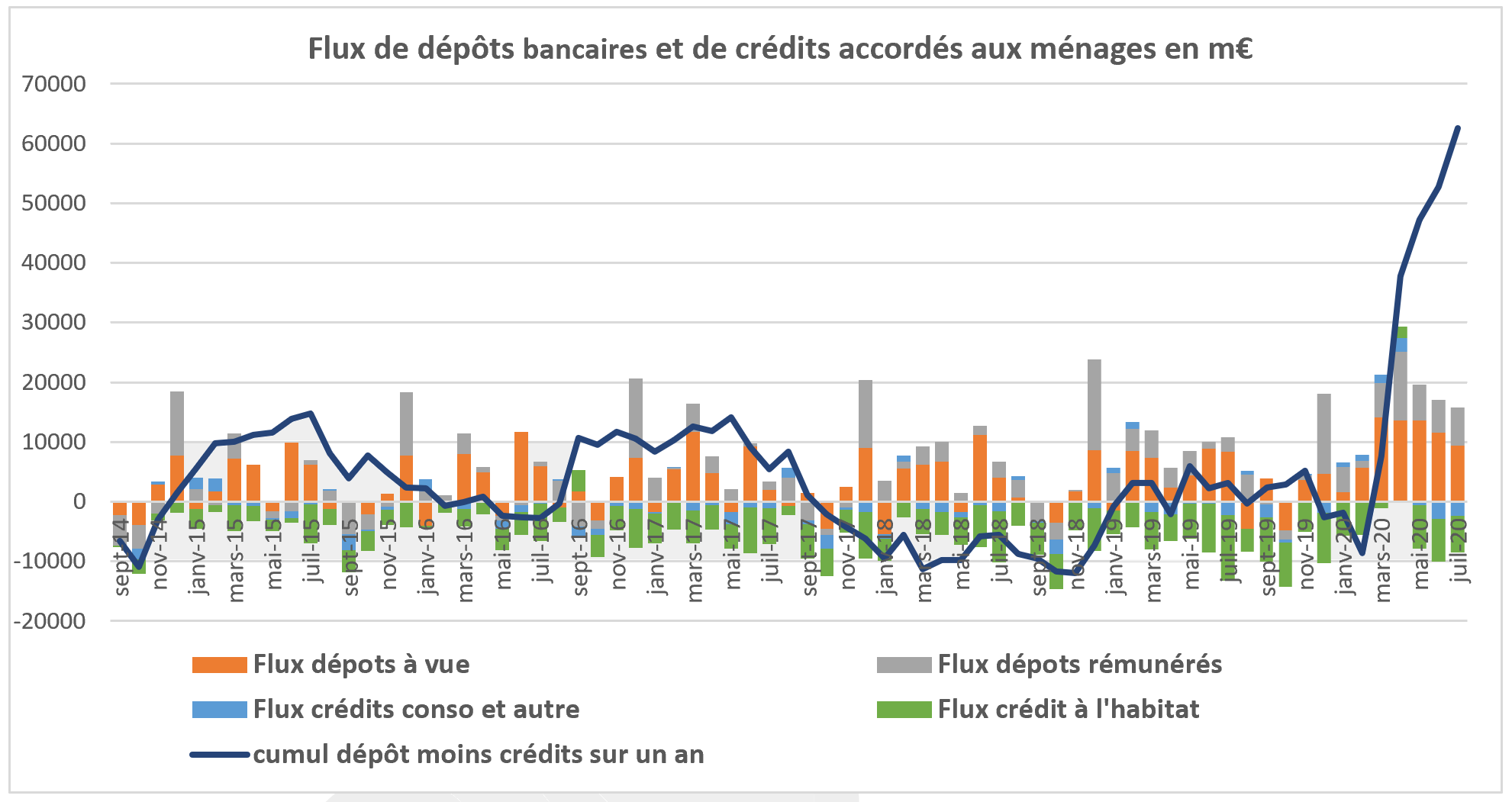

Le constat comptable dressé par la Banque de France (04/09 – voir graphique) est net : entre février et juillet 2020, les ménages ont vu leur épargne collectivement s’accroître de 85,6 Md€ sous l’effet « positif » de l’accroissement de leurs dépôts bancaires de +97,5 Md€ et du numéraire de +10 Md€, et « négatif » d’une hausse limitée à +22 Md€ des crédits bancaires.

Cette accumulation s’est principalement faite durant le confinement quand le flux d’épargne a atteint +53 Md€ sur le seul mois d’avril, mais persistait encore au mois de juillet avec un flux de +9,4 Md€ avec une consommation encore réduite. Sur un an, les dépôts des ménages ont dépassé de plus de 60 Md€ leurs emprunts, loin devant les fluctuations habituelles. La hausse de l’épargne brute (dépôts + numéraire) est par ailleurs à rapporter au montant total des dépôts bancaires (1640 Md€) et du numéraire (91,3 Md€)

- Un surcroit ponctuel et important mais une situation hétérogène et instable

Les ménages ont été confrontés à trois phénomènes : d’abord la réduction conséquente de leur consommation, -12% au deuxième trimestre selon l’Insee du fait des mesures de confinement, ensuite la réduction, en sens inverse, de leur revenu disponible de -2,1% sur la même période, enfin des restrictions d’accès sur le marché immobilier et une quasi absence de financement de nouveaux logements (cf. flux de prêts immobiliers sur le graphique).

Dans ces conditions, le taux d’épargne a bondi de 15,4% au T4 2019 à 27,4% au T2 2020 et cette épargne se retrouve sur des comptes bancaires, à vue ou à terme.

La France compte 28,5 millions de ménages ; l’épargne additionnelle est donc approximativement de 3000€ en moyenne mais comme le note l’Insee dans son point de conjoncture (08/09) les situations individuelles sont sans doute très diverses.

La baisse des revenus n’a pas été uniforme, de même que la baisse de consommation, selon que les ménages sont exposés à d’importantes charges fixes (loyers, emprunts, charges familiales) ou au chômage, ou, au contraire qu’ils bénéficient d’une situation offrant des garanties de long terme, oud’une situation patrimoniale déjà constituée.

Cette situation est également instable. L’épargne (calculée sur 12 mois dans le graphique ci-dessus) connait des fluctuations. La hausse constatée de l’épargne dans ces conditions si particulières ne signifie pas automatiquement hausse durable du taux d’épargne à un niveau comparable. Le revenu disponible brut agrégé ayant de forts risques de décroitre dans l’année qui vient, il est tout à fait possible que le taux d’épargne revienne à un niveau proche de la normale.

- Du choc de consommation au choc de confiance

Une première question porte sur le futur arbitrage entre consommation et épargne. Il est possible qu’avec la normalisation de l’activité post-confinement une consommation décalée du surcroit d’épargne et un retour du taux à un niveau normal aient lieu.

Il est encore un peu tôt pour le savoir. Les mois d’été n’étant pas standards et les restrictions sanitaires restantes pouvant encore évoluer et peser sur la consommation, il sera probablement difficile de se faire une idée avant la fin 2020.

Cependant, ce scénario n’est pas dominant. L’Insee, dans son point de conjoncture de septembre craint par exemple un choc négatif de demande plus durable.

Un choc de confiance négatif est à craindre. Lié à une dégradation sanitaire et au marché du travail, où 715 000 postes ont déjà disparu depuis début 2020, il conduirait à transformer l’épargne transitoire en épargne de précaution et à une remontée possible du taux d’épargne.

En l’absence de choc sur les prix à la baisse, la confiance devient la variable majeure du devenir de l’arbitrage entre consommation et épargne. Cette confiance passe par la relance et la reprise de l’activité.

- Epargne et investissement

L’épargne n’est pas pour autant inerte dans l’économie (hormis le matelas de billets). La hausse des dépôts, à terme ou à vue, permet aux opérateurs financiers de jouer leur rôle d’organisme de placement et d’intermédiation.

A ce titre, par exemple, le DG de la CDC a souligné le rôle joué par le livret A dans le cadre de France Relance. L’épargne supplémentaire de 27 Md€, accumulée depuis janvier, va permettre 26 Md€ d’investissements, allant « des réseaux de pistes cyclables aux bus propres ».

L’accroissement de l’épargne pose donc aussi la question de sa meilleure utilisation en tant qu’épargne. Les besoins en capitaux en France sont importants qu’il s’agisse d’infrastructures ou d’entreprises et la mobilisation de ce surcroit d’épargne est un facteur de relance.

Dans ces conditions, les taux d’intérêt et la fiscalité des placements sont déterminants pour assoir les rendements servis à des ménages qui souhaitent au travers d’une épargne de précaution une couverture des risques adéquate tout en se tournant vers des investissements productifs.

- Epargne et relance

Compte tenu de ces éléments, la piste d’une mobilisation de l’épargne à des fins de consommation immédiate passe que par un choc de confiance positif. Celui-ci nécessite que les taux d’épargne ne s’installent pas durablement à des niveaux excessifs.

Mais une punition financière de l’épargne ou une affectation fiscale serait un mauvais choix. Outre le caractère politiquement très sensible des prélèvements sur l’épargne constituée ou sur les revenus des ménages, ceci tournerait le dos à une utilisation directe de l’épargne à des fins d’investissement.

En développant leur épargne, les ménages ont non seulement augmenté leur coussin de sécurité mais ils offrent aussi de nouvelles perspectives de développement pour l’investissement productif.

Si la relance de long terme doit servir la croissance, l’épargne devrait aller vers l’investissement – offrir des perspectives aux ménages dans ce sens est un facteur potentiel de croissance à étudier.

Publication destinée aux adhérents, ne constituant pas une prise de position ou un engagement.

Contact : economie@afep.com